相続をした際、必ずしも相続税額が生じるわけではありません。被相続人から相続人が相続した財産(遺産)の価額が基礎控除額を超える場合に、相続税額が生じます。

この基礎控除額については、一律で適用される部分が 3,000 万円あるのと、法定相続人の数によって変動する部分があり、この 2 つの合計額が遺産に係る基礎控除額となります。

今回は、相続税における基礎控除の計算方法について解説します。

\専門性高く幅広いニーズに素早く対応!初回無料相談はこちらから/

相続税法第15条(遺産に係る基礎控除)条文

相続税の総額を計算する場合においては、同一の被相続人から相続または遺贈により財産を取得したすべての人に係る相続税の課税価格の合計額から、3,000 万円と 600 万円に被相続人の相続人の数を乗じて算出した金額との合計額を控除します。

相続人について、配偶者は常に相続人含まれます。相続人の中に養子がいる場合、実子の有無と養子の数によって基礎控除の対象となる相続人に含まれる養子の数が変わります。

被相続人に実子がある場合または実子がなく養子の数が 1 人の場合、相続人に含まれる養子は 1 人として基礎控除額の計算を行います。被相続人に実子がなく、養子の数が 2 人以上である場合、基礎控除の対象となる相続人に含まれる養子は 2 人として基礎控除額の計算を行います。

養子であっても実子とみなす人もいます。

具体的には、特別養子縁組(※養子となる子の実親との法的な親子関係を解消し、実の子と同じ親子関係を結ぶ制度)による養子となった人、被相続人の配偶者の実子で被相続人の養子となった人、その他これらに準ずる人として政令で定める人が該当します。

また、実子若しくは養子またはその直径卑属が相続開始以前に死亡し、または相続権を失ったため相続人となったその人の直系卑属も実子とみなされます。相続を行う際、納税することが困難であることなどを理由に相続を放棄することがありますが、相続人の数を計算する上ではその相続がなかったものとして基礎控除額の計算を行います。

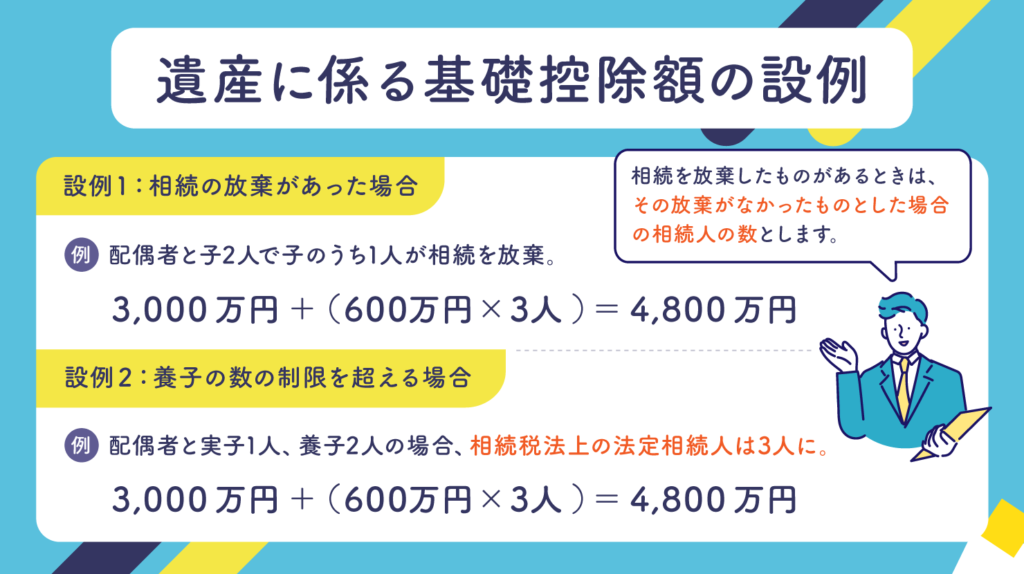

遺産に係る基礎控除額の設例

設例1:相続の放棄があった場合

法定相続人の中に相続を放棄したものがあるときは、その放棄がなかったものとした場合の相続人の数とします。具体的には、被相続人が配偶者と子 2 人で子のうち 1 人が相続放棄をした場合、基礎控除額は以下となります。

3,000 万円+(600 万円×3 人)=4,800 万円

設例2:養子の数の制限を超える場合

相続人が配偶者と実子 1 人、養子 2 人の場合、民法上の相続人は 4 人ですが、相続税法上の法定相続人は 3 人となります。そのため、基礎控除額は以下となります。

3,000 万円+(600 万円×3 人)=4,800 万円

相続人に代襲相続人がいる場合

相続人のうちに代襲相続人(※被相続人の直系卑属が相続開始以前に死亡し、または相続権を失ったため、代襲して相続人となった人)であり、かつ、被相続人の養子となっているものがある場合の相続人の数については、その人は実子 1 人として計算します。

まとめ

今回は、相続税の基礎控除について解説しました。

相続税の手続きは、専門用語が多く全てを理解することは難しいと感じるかもしれません。

さらに適切な申告をしないと、本来納めなくても良い税金を支払うことにもなり得ます。

相続の手続きにあたり何から始めればよいか分からない方、自分で手続きをする時間がない方は、弊社にご相談ください。初回のご相談・お見積りは無料です。弊社の経験豊富な税理士が親身に対応いたしますので、お気軽にお問い合わせください。

\専門性高く幅広いニーズに素早く対応!初回無料相談はこちらから/

相続税の基礎控除に関するよくある質問

- 相続税の基礎控除額はいくらですか?

- 一律で適用される部分が3,000万円あるのと、法定相続人の数によって変動する部分があり、この2つの合計額が遺産に係る基礎控除額となります。

- 法定相続人の1人が相続放棄をしている場合の基礎控除額の計算方法は?

- 法定相続人の中に相続を放棄したものがあるときは、その放棄がなかったものとした場合の相続人の数で計算します。

今回記載した内容は下記の相続通信9月号に掲載しております。