自社株式は、会社の「経営権」を表すものであると同時に、企業経営者の「個人財産」です。現預金や不動産のように、子どもたちへ均等に分ければよいというものではありません。今回は、自社株式の相続について解説します。

\専門性高く幅広いニーズに素早く対応!初回無料相談はこちらから/

自社株式の遺産分割は難しい

子どもを後継者として会社を承継させる場合、後継者となる子どもに経営権を集約させる必要があります。発行済議決権株式 100%とは言わないまでも、経営権を確保するために十分な株式を承継させることが求められます。一般的には、過半数である 50%超が必要とされています。

一方で、経営者の個人財産の相続も考慮しなければなりません。自社株式の相続を考えた場合、自社株式が個人財産全体の大部分を占めることが一般的です。このような状況では、自社株式を後継者である子どもに承継し、それ以外の財産を他の子どもに承継することになります。

ここで重要なのは、自社株式以外の財産の大きさです。現金預金、不動産、上場有価証券を多く持っている場合、後継者でない子どもにも十分な財産を承継できます。

しかし、そうでない場合、自社株式が個人財産の大部分を占めているため、遺産分割に大きな偏りが生じ、将来の相続において争いが生じる可能性があります。

遺産分割における生命保険の活用

このような場合、後継者ではない子どもに相続させる財産を生前に増やすことが必要です。そうすれば、後継者ではない子どもが取得する相続財産が増加し、遺産分割の偏りが解消されます。

たとえば、投資信託による資産運用や生命保険の加入が考えられます。後継者ではない子どもにまとまった財産を取得させることができれば、遺産分割のバランスの悪さが解消されるでしょう。生前から計画的な資産形成を考えておきましょう。

たとえば、経営者を被保険者・契約者とする終身保険は相続税対策に効果的です。死亡保険金であれば、「500 万円×法定相続人の数」という非課税枠があり、相続税の税負担を軽減させることができます。死亡保険金の受取人を誰にするかについては、代償分割の活用がからんできますので、税理士などの専門家に相談してください。

遺言書を書いておきたい

遺産分割を円滑に行うには、「遺言書」を作成することが重要です。遺言書がないと、相続時に相続人同士の話し合いが必要になります。こうした争いを防ぐために、遺言書を用意しておくのです。

遺言書があれば、原則としてその内容に基づいて遺産が分割されます。これを指定分割といいます。例えば、長男に自社株式の全部を取得させたい場合、「自社株式の全部を長男に取得させる」と遺言書に記載します。

ただし、遺言書を書いた場合でも遺留分の問題があります。遺留分は法定相続人に最低限保障される遺産取得分のことで、侵害された相続人が請求できる権利です。不公平な分割があれば問題が生じます。

自社株式を早めに渡してしまおう

現経営者が若いうちに事業承継を行う場合、後継者へ株式を贈与することになりますが、事業承継をしない場合は、株式を相続することになります。

いずれにせよ、優良な企業であればあるほど自社株式の評価額が高くなり、その結果、税負担も重くなります。好調な業績が続き、利益が蓄積されると、自社株式の評価額はどんどん上昇していきます。経営者にとって、相続税対策は非常に重要な問題です。相続税対策として検討すべき手段は二つあります。

一つは、自社株式を後継者に渡すタイミングを早めることです。もう一つは、自社株式の評価額を引き下げることです。自社株式を相続よりも早いタイミングで後継者に渡す方法として、「贈与」があります。

この場合、相続税ではなく贈与税が課されます。贈与税を支払う方法には、暦年課税制度と相続時精算課税制度があります。どちらの制度を選ぶかは、将来の見通しを踏まえ、税理士と相談して決めると良いでしょう。

自社株式の評価引下げを考えよう

早いタイミングで自社株式を後継者に渡そうとしても、すでに評価額が高くなってしまっ

た場合、評価を引き下げる対策が求められます。主な方法として、以下の3つがあります。

●類似業種比準価額を引き下げる方法

●純資産価額を引き下げる方法

●持株会社を設立する方法

類似業種比準価額とは、自社と事業内容が類似する上場企業の株価を参考にして自社株式を評価する方法です。純資産価額とは、資産と負債の差額である純資産に基づいて評価する方法です。

類似業種比準価額を引き下げるには、評価直前期に利益を減らし、可能であれば赤字にすることが効果的です。現経営者の退職金の支払いを経費として計上するのが一つの方法です。純資産価額を引き下げるには、贈与または相続の3年以上前に不動産を取得することが有効です。

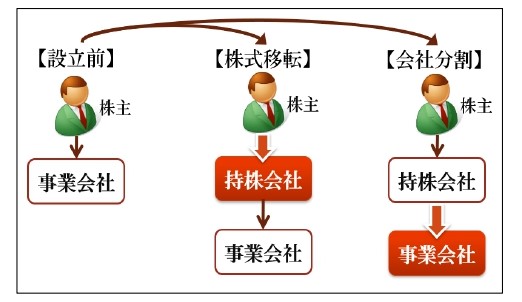

本社ビルや賃貸不動産の取得が考えられるでしょう。不動産は税負担の軽い財産だからです。持株会社の設立は、現経営者が事業会社の株式を直接持つのではなく、その間に会社を一つ入れて間接的に持つ方法です。

これは評価額の上昇を抑制するもので、早めに行うことが重要となります。持株会社を設立する方法には、「株式移転」と「会社分割」の2つがありますが、どちらを選ぶかは、顧問税理士に相談しましょう。

まとめ

今回は、経営者が最初に知るべき事業承継の基本について解説しました。

弊社では、生前に行う相続対策サポートを行っています。生前から相続税のシミュレーションを行っておくことで、余裕をもったプランニングを行うことができ、次の世代に安心して財産を残すことができます。

初回のご相談・お見積りは無料です。弊社の経験豊富な税理士が親身に対応いたしますので、お気軽にお問い合わせください。

\専門性高く幅広いニーズに素早く対応!初回無料相談はこちらから/

相続に関するよくある質問

- 相続税申告の必要書類について教えて下さい。

- 相続税申告は基本的には以下のような書類が必要です。

- 全ての相続人を明らかにする書類として、被相続人が生まれてから亡くなるまでの戸籍謄本、除籍謄本、改製原戸籍※(相続が開始されてから10日を経過した日以後に作成されたもの)

- 被相続人と相続人との身分関係を証明する書類として、相続人全員の戸籍謄本、除籍謄本、改製原戸籍※(相続が開始されてから10日を経過した日以後に作成されたもの)なお、被相続人に養子がいる場合は養子のものも必要)

- 相続人の本人確認書類として、マイナンバーカード(表面と裏面の写し)または、マイナンバー通知書カードの写しかマイナンバーの記載のある住民票の写し+身元確認書類(運転免許証の写しなど)

- 相続人が未成年者の場合は、特別代理人選任の審判書謄本

- 遺産分割協議をした場合には、相続人全員の印鑑証明書(遺産分割協議書に押印した印鑑)※なお、戸籍謄本関係は、図形式の法定相続情報一覧図の写しでも可

- 不動産を所有していた場合

- 預貯金を所有していた場合

- 生命保険金の契約や死亡退職金ある場合

- 株式を所有していた場合

今回記載した内容は下記の相続通信6月号に掲載しております。